【人生に必要なお金】つみたてNisaとiDeCo【老後の介護と葬式に備える】

- 1. 【人生に必要なお金】つみたてNisaとiDeCo【老後の介護と葬式に備える】

- 2. 結論:早くから老後に備えるほど楽だし確実性が上がりつみたてNISAもiDeCoもそれに使える

- 3. 人生で必須の蓄え

- 4. 人生のオプション経費

- 5. 老後に必要なお金

- 6. 老後2000万問題

- 7. 【メリット】つみたてNISAとiDeCoで老後も豊かに

- 8. iDeCoは60歳まで引き落とせないのが逆にメリット

- 9. 筆者はつみたてNISAとiDeCoやってる?

- 10. 【デメリット】つみたてNISAとiDeCoで生活破綻しないようにしよう

- 11. 【デメリット】iDeCoの投資商品の中には罠がある

- 12. まとめ:【人生に必要なお金】つみたてNisaとiDeCo【老後の介護と葬式に備える】

【人生に必要なお金】つみたてNisaとiDeCo【老後の介護と葬式に備える】

こんにちは。

44(@yoshiblogsite)です。

年末年始は親族と数十年先のことを話すことが多いですよね。

今回は老後の不安に備える具体的な方法として、家族のつみたてNISAとiDeCoについての疑問を解消したときのまとめです。

- 人生で必須の蓄えって何があるの?

- そもそも老後2000万問題とは?

- つみたてNISAとiDeCoってなんでするの?メリットは?

- 筆者自身はつみたてNISAとiDeCoやってる?

- つみたてNISAとiDeCoのデメリットと絶対にオススメしない人は?

人生をどう生きたいかは人それぞれなので自分のをマネする必要はないですが、参考になれば幸いです。

結論:早くから老後に備えるほど楽だし確実性が上がりつみたてNISAもiDeCoもそれに使える

老後は生活費・自分の介護費・自分の葬式代が必要です。

つみたてNISAもiDeCoも楽に老後資金を準備するための投資です。

若いうちから備えるほどキャッシュフローからの持ち出しが小さいので普段の生活が楽な上に時間的に長期分散したインデックス投資もできるので安定します。

たまに知らない人もいるんですが、年金も保険も貯金も裏では各金融機関が株式などに投資してます。

人生で必須の蓄え

蓄えは「万が一の場合」が起きたときに生活破綻しない分があればいいです。

働いているうちは生活破綻することはほぼないですし、しても体が動くので取り返しがつくことが多いです。

サラリーマンの場合世界最強の保険(社会保険=健康保険・介護保険・厚生年金保険を合わせたもの)にすでに入って毎月高額の保険料を支払っているので、99%のサラリーマンには改めて民間の保険に入る意味はありません。

もし病気やがんで数百万かかる医療費を払うことになっても、高額医療費制度で持ち出しは10万前後で済みますし働けないレベルの障害になっても障害年金をもらえます。

日本で生活する限り、働けるうちはアルバイトなりネットビジネスなりしてなんとか生活費くらいは稼げますし、最悪生活保護という制度があるので都内ですら最低限の生活費は担保されています。

生活保護がいやなら地方や山奥のお年寄りしかいなくて若い人手が足りないような集落にかけあって、住み込みでお手伝いさせてもらうのでも十分生活できるでしょう。

後述しますが一応つみたてNISAは途中引き落としができるので、この万が一に備えるお金としても使えます。

なので備えとして必要なのは老後に必要な下記だけです。

- 働けなくなった老後の生活費

- 自分が介護状態になったときの自分の介護費用

- 自分が死んだときの葬式代

この準備がないと子供など親族に迷惑がかかるので最低限準備しておきたいですね。

一人前の大人として死後一段落するまでの自分の尻拭いを自分でするときに必須なお金はこの程度です。

これを準備するのが主にiDeCo、補助としてつみたてNISAです。

人生のオプション経費

結婚・出産育児・マイホームなど夢見てる人はオプションで下記があってもいいでしょう。

- 結婚資金(平均400万前後。ご祝儀があるので自分の支払いは200万前後)

- 出産育児の初期費用(フルで国や自治体の補助を使えば大学卒業まで月数万前後)

- 住宅の頭金

結婚式はおそらく人生最大の贅沢でしょう。やるなら盛大に散財することになると思います。

あくまで贅沢なので基本的に補助はないです。

結婚式したい人は200万くらい貯金しておきましょう。

貯金がなくても夫婦共働きで協力すれば1〜2年で貯まる額です。

出産育児は園児から大学まで収入による制限などあるものの無償化も始まっていますし、そもそも出産費用は検査無料券だったり出産育児一時金42万だったりと相当補助が出るので、普通に育てる分にはインフレしつつも昔と比べて全然お金がかかりません。

結構お金がかかる大学の費用については無償化対象外でも、本当に行く必要があるなら親子で協力して無利子の奨学金を取れるくらいには勉強すれば問題ないはずです。

私立や塾、留学費用のお金が異常に高いだけです。

住宅の頭金も絶対買うと決めている人は500万くらい財形貯蓄なんかで貯金しておくといいでしょう。

もし数千万の住宅ローンがある状態で死んでも購入時に団体信用生命保険に入るので、万が一のときは住宅の借金はチャラになるのでその心配もいりません。

ただ、これらのオプション経費は社会人になって間もない(お金がない)20代〜30代で必要になることがほとんどです。

オプション経費が必要なイベントを夢見ている人は社会人になったら下記のような手順で貯めるといいでしょう。

- 結婚資金200万程度貯める(二人で半々の100万ずつでもOK)

- 出産育児資金50万程度を貯める(補助で42万返ってきたり検査無料になったりするが一時的な持ち出しはあるため)

- 住宅頭金500万程度貯める(二人で半々の250万ずつでもOK)

400〜500万程度貯金しておくと、結婚相手選び・住宅選びを間違えなければ人生のオプションも十分楽しめるでしょう。

後述しますが一応つみたてNISAは途中引き落としができるので、このオプションのためのお金としても使えます。

老後に必要なお金

老後までの期間(出費は特に20〜30代に集中していますが)は上述した金額程度あればほぼ安心なことがわかりました。

あとは老後の

- 老後生活費

- 介護

- 葬式

この3つを備えておけば金銭的に自立した1人前の大人と言えるでしょう。

生活費は老後にどれだけ贅沢したいかで大きく変わります。

介護はだいたい平均で月18万くらいですが、40歳から強制加入の介護保険が自分の老後に役立ちます。

介護自己負担額は1〜3割負担ですし、状況によっては負担限度額認定を受けて支払限度を抑えることもできます。サラリーマンの年金受給額は15〜20万程度、低い人でも10万程度なのでほぼ年金でなんとかなるでしょう。

葬式はお墓を作るなら500万、すでに家系のお墓があるなど作らないなら250万くらいと言われています。香典はほぼ食事代程度に消えるので結婚式のご祝儀のように香典によって持ち出しが大きく減るということはありません。

普通に働いて年金も払って介護保険にも入っていて老後に贅沢したいと思っていない人は、自分の葬式代さえ準備しておけばいいことになりますね。

自分の葬式代は貯金してもいいし、終身保険に入っておいてもいいし、つみたてNISAやiDeCoで準備しておいてもいいし、そもそも葬式不要という遺言を残しておいてもいいでしょう。

老後2000万問題

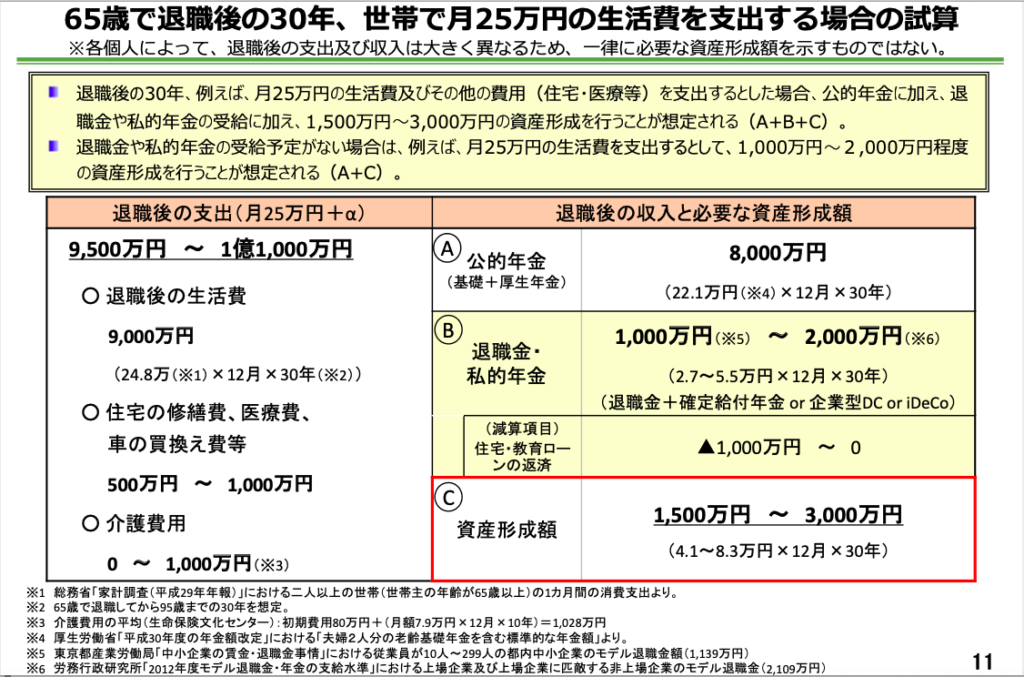

金融庁の出している資料に「人生100年時代における資産形成」というものがあります。

これによると、老後に月25万円の生活をし、家賃(または住宅ローン)を払ったり医療費を払ったりする場合

- いわゆる年金(公的年金)

- 退職金・私的年金

の2つだけでは月4.1万〜8.3万足りないよといっています。

ただ、月25万の支出を果たして老人2人が必要とするかは疑問ですが。。。

すでに結構余裕のある支出総額な気がしますし、月25万なら夫婦2人とも働いていれば年金だけでケアできます。(年金は生涯年収によって変わりますが概ね10〜20万程度貰えます。)

【メリット】つみたてNISAとiDeCoで老後も豊かに

前置きがだいぶ長くなりましたがつみたてNISAとiDeCoを使う理由を考えていきます。

ここまで見てきたように

- 働けるうちは働けるので収入面で問題ない。

- 万が一のときも各種補助や手段があるので問題ない。

- 動きにくくなる老後だけ多少心配

ということで老後の準備ができればほぼ人生安泰です。

このためのiDeCoとつみたてNISAです。

両方とも要するに長期分散型の投資信託です。

- つみたてNISA:一応老後資金用だが緊急時に引き落としできる柔軟性を持つ

- iDeCo:60歳まで引き落とし不可能なので完全に老後資金用

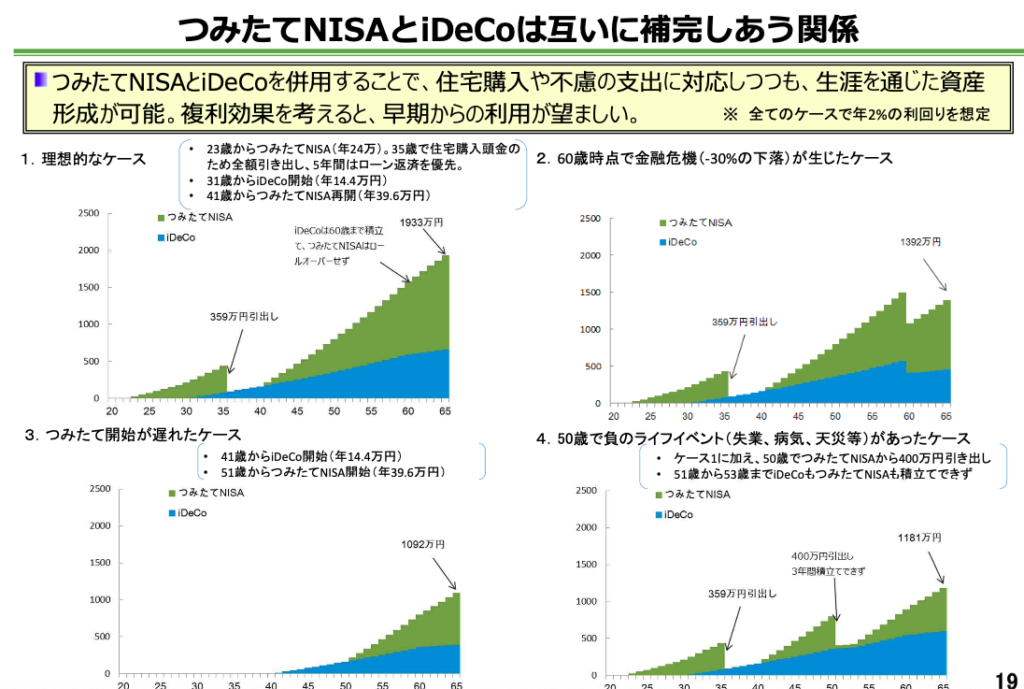

金融庁の出している下記のイメージがわかりやすいでしょう。

理想的なケースから負のライフイベントや金融危機が発生した場合のシミュレーションを4つ掲載しています。

若いうちは毎月つみたてNISAを2万円、iDeCoを1.2万円の合計3.2万円からはじめ、中年になったらつみたてNISAを3.3万円にして合計4.5万を老後の積立に回しています。

つみたてNISAを3.3万/月にしているのはつみたてNISA枠が40万円までなので、それ以下のギリギリオトクなラインが月3.3万円つみたてということですね。

老後のために毎月4.5万円を夫婦ふたりで捻出するのはそこまで難しいことではありません。

そもそも上記のNISAもiDeCoもよくわからない場合は下記の動画がサクッとまとめてあってわかりやすかったです。

iDeCoは60歳まで引き落とせないのが逆にメリット

iDeCoのデメリットとしてよく老後まで引き落とせない、という資金拘束が挙げられますが初心者には逆にメリットだと思います。

というのも、素人が元本割れせずに高確率で資産形成を達成するためには長期分散の米国または世界インデックス投資が基本です。

大暴落は5年程度で復活することがほとんどなので20年以上の長期分散投資をたんたんとしていれば元本割れのリスクはほぼなくなります。

iDeCoでは強制的に長期分散投資になるため、株価大暴落時に投資素人にありがちな焦って売却してしまうというようなこともなく着実に資産の積み上げができます。

iDeCoの投資先の選定・50歳前後での投資配分の見直し・老後に入ったタイミングでの取り崩し方さえ間違えなければ大きく失敗することはないでしょう。(逆にこれをすべて外すとiDeCoといえど損失を出す可能性が上がっていくので注意したいところです。)

筆者はつみたてNISAとiDeCoやってる?

自分自身はもともとNISA口座で株の売買をしていましたが、そろそろつみたてNISAに変更予定です。

というのも30歳も超えたので、株の短期売買でとてつもなく大きいリスクを取るよりも老後のための30年間の長期分散投資をするほうにスイッチしたほうが良いと判断したためです。

また、iDeCo(個人型確定拠出年金)ではなく企業型確定拠出年金でマッチング拠出をやってます。企業型なので企業からも拠出されています。

老後用のお金は現在はこちらに回していますが、30年積み立て続けられれば老後資金としては余裕のある数字になる予定です。

さらに万が一、現代の最先端の経済学が導き出した30年以上の長期分散インデックス投資はまず元本割れしないだろうという予想から大幅に外れて大暴落に大暴落して元本割れしまくって1000万になっても、老後に普通に暮らす分には十分溜まっているという判断です。(というかあくまで老後資金用なので、歳をとったらさすがに暴落の影響を受けにくい債権や預金といった低リスク資産に投資先をスイッチングしていきますし、老後に入った瞬間に一括で取り崩すこともなく定率で取り崩しますが。。。もし十年後二十年後の自分がそれを忘れたとしても、という感じです。)

せっかく老後資金のために投資したのに、老後に入った瞬間暴落したらどうしようと不安に感じる人はリスク管理と取り崩しの手法を知らないだけだと思うので下記の動画の考え方が参考になるでしょう。

【デメリット】つみたてNISAとiDeCoで生活破綻しないようにしよう

つみたてNISAもiDeCoも老後資金の準備が主目的です。

なので、もし今現在の生活がタバコやアルコール、旅行や外食などの贅沢もしていないのに老後資金の貯金にも当てられないほど困窮している家庭は無理にするべきではないです。

老後の準備のために今現在の生活が破綻したら意味ないですからね。

また、破綻しないまでも人によっては多少贅沢しないと気が滅入ってしまう人もいるので、そこは人それぞれできる範囲で老後資金に回すのがいいと思います。

積立開始年齢が遅くなるほど長期分散投資のメリットが薄れて元本割れのリスクは高まりますが、積立開始年齢が40歳、50歳と遅くなってしまった場合は株式ではなく債権や預貯金系といった元本割れのリスクが小さい投資商品を対象に開始するといいでしょう。

ただ、要注意ポイントとしてはiDeCoは年率約1.1%の特別法人税がかけられるようになる可能性を秘めているため、およそ年率2%を超えて運用することが難しい商品(債権や預貯金系)はやや不安であることは覚えておきましょう。(ただし今後本当に特別法人税をかけるようなことをしたら国が詐欺を働いているようなものなので、ないとは思っていますが。。。)

お金に超詳しい税理士の方でもやっている人、やってない人の判断基準はそれぞれ異なります。

【デメリット】iDeCoの投資商品の中には罠がある

iDeCoは老後資金を作るためには税金面の優遇措置もあり強力ではありつつも、iDeCoをやるときに注意してほしいのが投資先です。

つみたてNISAの方は金融庁が素人が手を出しても大損するような地雷商品はNGを出していて、投資できないようになっているので多少安心なのですが、iDeCoの方は地雷商品も普通にあるので注意しましょう。

始める場合はくれぐれも下記の動画で説明されているように、各投資法のリスクと特徴を学んで金融リテラシーを高めて、ある程度良し悪しが判断できるようになってから実施しましょう。

少なくともiDeCoやつみたてNISAの投資先の商品を選ぶとき最低限信託報酬と売買にかかる手数料は比較するようにしましょう。

投資初心者の場合信託報酬1%未満ならまだ許せますが1%以上の商品はNGと思ったほうがいいでしょう。(0.1%くらいがいいです。)

まとめ:【人生に必要なお金】つみたてNisaとiDeCo【老後の介護と葬式に備える】

いかがでしたでしょうか。

まとめると

- 働けるうちはサラリーマンならほとんどのことは国の制度でなんとかなる

- 働けなくなる老後は多少心配

- 老後の生活費・介護費・葬式代の準備につみたてNISAとiDeCoを活用できる

- つみたてNISA:一応老後資金用だが緊急時に引き落としできる柔軟性を持つ

- iDeCo:60歳まで引き落とし不可能なので完全に老後資金用

- 今の生活が苦しいならどちらも無理にしなくていい

- つみたてNISAは地雷商品はないがiDeCoは地雷商品もあるので勉強してからやる

といったところでしょうか。

今回改めて調べ直してみてわかったことですが、サラリーマンはすでに社会保険に入っているので改めて民間の保険に入るなども不要ですし、老後に備えるのも毎月3~5万程度捻出するだけでよく、あとは自由に使えるので世間が騒ぎ立てるほど切迫した状況にはないなと思いました。

人それぞれどのくらい老後に備えれば安心か、老後といわず人生を歩む中でどれくらいの備えがあれば安心かというのはもちろん大きく違うので、あくまで自分の場合はこのくらいで十分だということです。

ちなみに自分は必要生活費を見直したところ、一人なら家賃や光熱費など各種込みで月15万(手取り年収180万)もあればだいぶ裕福な気分で満足した暮らしができる、という感覚の人間なのでぶっちゃけただの年金だけで老後は満足した暮らしができそうです。。。なので老後に備えてる分は本当に万万が一のためですね。

何か多少なりとも参考になれば幸いです。

このブログでは「過去の自分が知りたかったこと」や「数年後に内容を忘れて読み返しにくる自分自身に向けた記事」をジャンル問わず書いているので、もしあなたの役にも立ちそうなことを書いていたらまた読みに来てください。